Table of Contents

ToggleInsurance and Understanding with Insurance E - Pass Book

Description

Before knowing to Insurance E-Pass Book just know about myself:-

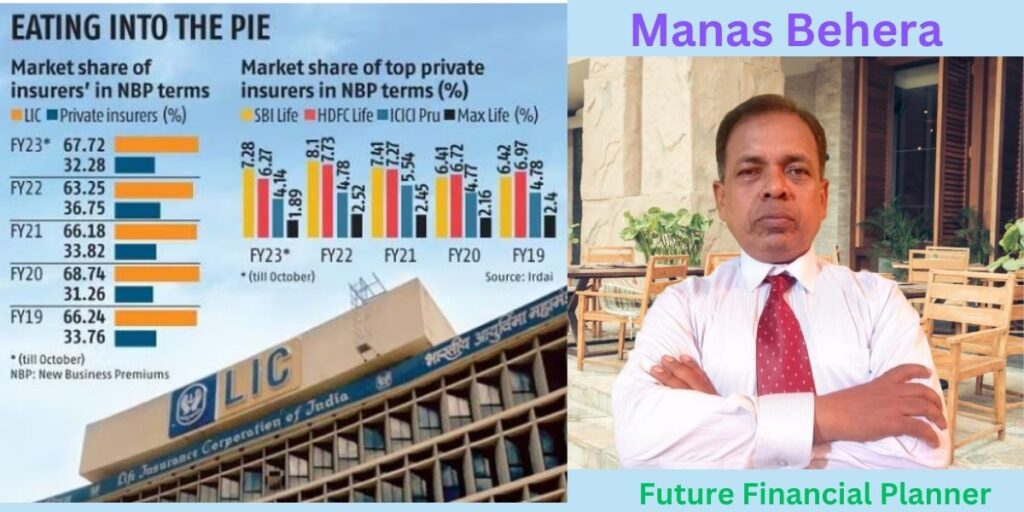

Sri Manas Ranjan Behera, came to Mumbai from Orissa to get bread and butter and support for my family having parents, one brother, and three sisters. As I was new in this city I managed to stay here and work still today since 1986.

Then I met my Guru/Mentor Mr. Sunil D Sawant who is one of the leading Development Officers in LIC of India, Branch 881, Mumbai, having an office in the Fort area. With his leadership, I have been Chairman Club Member in L I C of India, the highest position in LIC. Then under his mentorship, I qualified MDRT for one of the most prestigious posts in the world. In this position, I represent India (LIC) to attend the MDRT Annual Conference in USA 2018. Thanks to LIC from the bottom of my heart for their staff, officers, and entire corporation, I am here.

Business Profile

I am Manas Ranjan Behera, associated with L I C of India, since 1993, as an Agent, in one of the Leading Insurance Companies in the world. This corporation shows me how to live and progress in my life. One after one I increased my customer base and achieved other prestigious posts like the Branch Manager club, Chairman Club, MDRT (USA), and many more.

Today I am managing a 2800 customer base with a 350 cr turnover having clients in India and foreign countries such USA, Canada, UK, Germany, Bahrain, Dubai, Singapore, Indonesia, China, and Nepal. With the help of LIC, I have visited with family all over India and USA. As associated I get accommodation like Guest House facilities all over India wherever I go. Thanks to LIC, such a good corporation to provide us with this type of facility. LIC provides us with world-class training at the cost of LIC. We get a good opportunity to meet each other who come from different parts of India with different cultures, languages, food, and so on.

As we are associated with this Noble profession when financial crises come to a family, we provide financial support like money back, liquidity against the policy, and so on. Most important is that when the breadwinner is no longer in the family at this critical time all the near and dear come forward to give sympathy but we are the people who came forward to financially support that family to survive the rest of their life with dignity. In this situation, the whole society looks at us at how much money they get to survive the rest of their life. This time we salute this family and allow them to serve themselves better. We are proud to associate with such a Nobel professional to provide doorstep service without any aspect of anything from their side. And I am proud to say this is one corporation in India with ZERO corruption.

So I am proud of this. Jai LIC and Jai INDIA.

History of Insurance in INDIA भारत में बीमा का संक्षेप इतिहास निम्नलिखित है:-

- भारतीय समृद्धि और समृद्धि में साझेदारी के प्रारूपों का अद्भूत इतिहास है।

- ब्रिटिश प्रभाव:

- ब्रिटिश साम्राज्यकाल में बीमा का सुरक्षित और आधिकृत प्रारूप शुरू हुआ था। 1818 में कोलकाता में पहला जीवन बीमा कंपनी, ओरिएंटल लाइफ इंश्योरेंस कंपनी की स्थापना हुई थी।

- नियमन और विकास:

- बीमा क्षेत्र के विकास के लिए 1912 में जीवन बीमा कंपनियों के अधिनियम और 1912 में प्रोविडेंट फंड अधिनियम जैसे महत्वपूर्ण नियम बने।

- जीवन बीमा का राष्ट्रीयकरण:

- 1956 में, सरकार ने जीवन बीमा का राष्ट्रीयकरण किया, जिससे भारतीय जनता को बीमा के लाभों का विस्तार करने का उद्देश्य था, और इसका परिणामस्वरूप भारतीय जीवन बीमा निगम (LIC) की स्थापना हुई।

- सामान्य बीमा का राष्ट्रीयकरण:

- जीवन बीमा के राष्ट्रीयकरण के बाद, सामान्य बीमा क्षेत्र ने भी एक ही प्रक्रिया को अनुभव किया। 1972 में, जनरल इंश्योरेंस बिजनेस (नैशनलाइजेशन) एक्ट ने नैशनल इंश्योरेंस कंपनियों की स्थापना की।

- उदारीकरण और सुधार:

- 1990 के दशक से आरंभ हुई आर्थिक उदारीकरण नीतियों के साथ। 1999 में, बीमा नियामक और विकास प्राधिकृति (IRDA) की स्थापना हुई जो बीमा उद्योग को नियामित और बढ़ावा देने के लिए एक स्वायत्त निकाय के रूप में क

भारतीय बीमा क्षेत्र का विकास और वृद्धि का इतिहास निम्नलिखित है:

- प्रारंभिक दशक:

- बीमा क्षेत्र का आरंभ ब्रिटिश साम्राज्यकाल में हुआ था, जब 1818 में कोलकाता में ‘ओरिएंटल लाइफ इंश्योरेंस कंपनी’ की स्थापना हुई।

- नैतिकता की ओर:

- 1912 में ‘जीवन बीमा कंपनियों के अधिनियम’ के बाद, बीमा क्षेत्र को नैतिकता और सुरक्षा की दिशा में बदलने का आदान-प्रदान हुआ।

- राष्ट्रीयकरण:

- 1956 में जीवन बीमा क्षेत्र का राष्ट्रीयकरण हुआ, जिससे ‘भारतीय जीवन बीमा निगम (LIC)’ की स्थापना हुई और बीमा का विस्तार हुआ।

- जनसंख्या के लिए सुरक्षा:

- सरकारी योजनाओं के माध्यम से, जैसे ‘प्रधानमंत्री सुरक्षा बीमा योजना (PMSBY)’ और ‘प्रधानमंत्री जीवन ज्योति बीमा योजना (PMJJBY)’, बीमा की सुरक्षा को बढ़ावा दिया गया है।

- तकनीकी उन्नति:

- टेक्नॉलॉजी की उन्नति के साथ, बीमा सेवाओं को प्रदान करने का तरीका बदल गया है। डिजिटल प्लेटफॉर्म्स, मोबाइल एप्लिकेशन्स, और डेटा एनालिटिक्स ने सेवाओं को सुगम बनाया है।

- बीमा क्षेत्र की विविधता:

- विभिन्न प्रकार के बीमा उत्पादों की पेशेवर विकास ने इस क्षेत्र को और बनावटी बनाया है, जैसे कि जीवन बीमा, स्वास्थ्य बीमा, Critical Illness, मोटर बीमा, और विशेषज्ञ नीतियाँ।

- सरकारी उदारीकरण:

- रूरल क्षेत्रों में बीमा कवरेज में वृद्धि के लिए प्रयास किया गया है, जिससे ग्रामीण समुदायों को आर्थिक और आर्थिक सुरक्षा:सामाजिक विकास में मदद मिल सके।

- भारतीय संदर्भ में बीमा का महत्व:-

- बीमा व्यक्तियों और उद्यमियों को आर्थिक सुरक्षा प्रदान करता है। अचानक की गई घटनाओं, जैसे कि बीमा द्वारा सुरक्षित किए जाने वाले परिस्थितियों में, बीमित व्यक्ति या उद्यम को आर्थिक सहारा प्राप्त होता है।

- स्वास्थ्य सुरक्षा:

- स्वास्थ्य बीमा भारतीयों को आधुनिक चिकित्सा सेवाओं का उपयोग करने की स्वतंत्रता प्रदान करता है और चिकित्सा खर्चों से मुक्ति दिलाता है।

- वाहन बीमा:

- भारत में वाहन बीमा का महत्वपूर्ण स्थान है, क्योंकि यह आपके वाहन को नुकसान, Fire, चोरी या आपके द्वारा किए गए अन्य नुकसानों से सुरक्षित रखता है।

- विभाजन और आर्थिक समर्थन:

- बीमा समाज में विभाजन को निर्वाह करने में मदद करता है और आर्थिक विकास को बढ़ावा देता है, क्योंकि यह विनिर्मित प्रदायकों को सुरक्षित रखने के लिए आर्थिक साथ में होता है।

- कृषि बीमा:

- भारतीय किसानों के लिए कृषि बीमा का महत्वपूर्ण स्थान है, क्योंकि इससे वे प्राकृतिक आपदाओं, फसल की नुकसान और अन्य खतरों से सुरक्षित रह सकते हैं।

- सामाजिक सुरक्षा:

- जीवन बीमा और पेंशन योजनाएं भारतीयों को अवसर प्रदान करती हैं कि वे अपने वर्तमान और भविष्य की आर्थिक सुरक्षा को देख सकें।

- उद्यमियों का सुरक्षा:

- व्यापारी और उद्यमियों के लिए व्यापार बीमा का महत्व है, जो विभिन्न आपत्कालीन परिस्थितियों में व्यापार को सुरक्षित रखता है।

- आवास बीमा:

- आवास बीमा घर के मालिकों को आवास की सुरक्षा में मदद करता है, जिससे वे आपदाओं और चोरी से सुरक्षित रह सकते हैं।

- आपत्कालीन घटनाओं से सुरक्षा:

- बीमा आपत्कालीन घटनाओं, जैसे कि आपत्कालीन रोग या आपत्कालीन मौत के मामले में परिजनों को आर्थिक सहारा प्रदान कर सकता है।

इस प्रकार, भारतीय समर्थन में बीमा का महत्वपूर्ण है क्योंकि यह व्यक्तियों, परिवारों, और व्यापारों को आर्थिक सुरक्षा और स्थायिता प्रदान करने में मदद करता है।

Why it is Importance of insurance in the Indian continent भारतीय संदर्भ में बीमा का महत्व: Insurance E - Pass Book will help you in your Life

- We are giving all the details, about Insurance on E – Pass Book

- आर्थिक सुरक्षा:

- बीमा व्यक्तियों और उद्यमियों को आर्थिक सुरक्षा प्रदान करता है। अचानक की गई घटनाओं, जैसे कि बीमा द्वारा सुरक्षित किए जाने वाले परिस्थितियों में, बीमित व्यक्ति या उद्यम को आर्थिक सहारा प्राप्त होता है।

- स्वास्थ्य सुरक्षा:

- स्वास्थ्य बीमा भारतीयों को आधुनिक चिकित्सा सेवाओं का उपयोग करने की स्वतंत्रता प्रदान करता है और चिकित्सा खर्चों से मुक्ति दिलाता है।

- वाहन बीमा:

- भारत में वाहन बीमा का महत्वपूर्ण स्थान है, क्योंकि यह आपके वाहन को नुकसान, चोरी या आपके द्वारा किए गए अन्य नुकसानों से सुरक्षित रखता है।

- विभाजन और आर्थिक समर्थन:

- बीमा समाज में विभाजन को निर्वाह करने में मदद करता है और आर्थिक विकास को बढ़ावा देता है, क्योंकि यह विनिर्मित प्रदायकों को सुरक्षित रखने के लिए आर्थिक साथ में होता है।

- कृषि बीमा:

- भारतीय किसानों के लिए कृषि बीमा का महत्वपूर्ण स्थान है, क्योंकि इससे वे प्राकृतिक आपदाओं, फसल की नुकसान और अन्य खतरों से सुरक्षित रह सकते हैं।

- सामाजिक सुरक्षा:

- जीवन बीमा और पेंशन योजनाएं भारतीयों को अवसर प्रदान करती हैं कि वे अपने वर्तमान और भविष्य की आर्थिक सुरक्षा को देख सकें।

- उद्यमियों का सुरक्षा:

- व्यापारी और उद्यमियों के लिए व्यापार बीमा का महत्व है, जो विभिन्न आपत्कालीन परिस्थितियों में व्यापार को सुरक्षित रखता है।

- आवास बीमा:

- आवास बीमा घर के मालिकों को आवास की सुरक्षा में मदद करता है, जिससे वे आपदाओं और चोरी से सुरक्षित रह सकते हैं।

- आपत्कालीन घटनाओं से सुरक्षा:

- बीमा आपत्कालीन घटनाओं, जैसे कि आपत्कालीन रोग या आपत्कालीन मौत के मामले में परिजनों को आर्थिक सहारा प्रदान कर सकता है।

इस प्रकार, भारतीय समर्थन में बीमा का महत्वपूर्ण है क्योंकि यह व्यक्तियों, परिवारों, और व्यापारों को आर्थिक सुरक्षा और स्थायिता प्रदान करने में मदद करता है।

इस प्रकार, भारतीय समर्थन में बीमा का महत्वपूर्ण है क्योंकि यह व्यक्तियों, परिवारों, और व्यापारों को आर्थिक सुरक्षा और स्थायिता प्रदान करने में मदद करता है।

- आर्थिक सुरक्षा:

- जीवन बीमा का मुख्य उद्देश्य व्यक्ति की मौत के बाद उसके परिवार को आर्थिक सुरक्षा प्रदान करना है। यह विभिन्न योजनाओं के माध्यम से परिवार को आर्थिक समर्थन सुनिश्चित करता है।

- जीवन बीमा एक अच्छा ऋण सुरक्षा उपाय हो सकता है। यदि बीमित व्यक्ति की मौत होती है, तो बीमा राशि ऋण को चुकाने में सहायक होती है और परिवार को ऋण से मुक्ति प्रदान करती है।

- बचत और निवेश:ऋण सुरक्षा:

- कई जीवन बीमा योजनाएं विभिन्न आवृत्तियों में बचत और निवेश की सुविधा प्रदान करती हैं। इससे व्यक्ति नियमित अदान-प्रदान करके विभिन्न आवश्यकताओं के लिए धन जमा कर सकता है।

- पूर्वाधिकृत योजना:

- जीवन बीमा योजनाएं परिवार के आत्मनिर्भरता और भविष्य निर्माण के लिए पूर्वाधिकृत योजनाएं प्रदान कर सकती हैं। इनमें विभिन्न सामाजिक लाभों के साथ पेंशन भी शामिल हो सकती है।

- कर छूट:

- जीवन बीमा योजनाएं कर छूट के रूप में भी कार्य कर सकती हैं, जिससे बीमित व्यक्ति को करों में छूट प्राप्त होती है।

- आत्मविश्वास:

- जीवन बीमा व्यक्ति को आत्मविश्वास प्रदान कर सकती है क्योंकि उसे पता होता है कि उसके परिवार को मौत के बाद भी आर्थिक सहारा मिलेगा।

- आर्थिक विकास:

- जीवन बीमा योजनाएं समाज के आर्थिक विकास में मदद कर सकती हैं क्योंकि इनसे व्यक्ति अपने आर्थिक लक्ष्यों की प्राप्ति में सक्षम होता है।

- भविष्य निर्माण:

- जीवन बीमा से व्यक्ति अपने भविष्य की योजना बना सकता है और सुनिश्चित कर सकता है कि उसके परिवार को आर्थिक सुरक्षा होगी।

इस प्रकार, जीवन बीमा भारतीय समाज में न केवल आर्थिक सुरक्षा प्रदान करता है बल्कि व्यक्ति को अपने भविष्य की योजना बनाने में भी सहायक होता है।

General insurance: Categories and coverage

सामान्य बीमा: श्रेणियाँ और कवरेज

- 1. स्वास्थ्य बीमा:

- कवरेज: यह बीमा व्यक्ति को चिकित्सा खर्चों से सुरक्षित रखता है। इसमें आपत्कालीन चिकित्सा, अस्पताल भर्ती, और चिकित्सा जांचों का शामिल हो सकता है।

- मोटर बीमा:

- कवरेज: यह बीमा वाहन के हानि या चोरी से हुई नुकसान से सुरक्षित करता है। इसमें वाहन बीमा, टू-व्हीलर बीमा, और कार बीमा शामिल हो सकता है।

- 3. गृह बीमा:

- कवरेज: यह बीमा घर को आपत्कालीन घटनाओं, चोरी या आग से हुए नुकसान से सुरक्षित रखता है।

- यात्रा बीमा:

- कवरेज: यह बीमा यात्रा के दौरान होने वाली आपत्कालीन घटनाओं, स्वास्थ्य सम्बंधी चुनौतियों, और यात्रा रद्दीकरण से संबंधित हो सकता है।

- कृषि बीमा:

- कवरेज: यह बीमा किसानों को अपनी फसल को प्राकृतिक आपदाओं, बर्फबारी, और अन्य खतरों से सुरक्षित रखता है।

- व्यापार बीमा:

- कवरेज: यह बीमा व्यापारिक संपत्ति, कर्मचारी जबानी, विपणि, और अन्य व्यापारिक रिस्क्स से सुरक्षित कर सकता है।

- जवाहर बीमा:

- कवरेज: यह बीमा व्यक्ति की मृत्यु के मामले में उसके परिवार को आर्थिक सहारा प्रदान करता है।

- शिक्षा बीमा:

- कवरेज: यह बीमा विद्यार्थियों को उच्च शिक्षा के लिए आर्थिक समर्थन प्रदान कर सकता है।

- बाजार बीमा:

- कवरेज: यह बीमा व्यापारिक संपत्ति की सुरक्षा, उत्पादों के नुकसान और उच्चतम स्तर के जवाहर बीमा की सुरक्षा के लिए डिज़ाइन किया गया है।

इन श्रेणियों के तहत सामान्य बीमा विभिन्न आपत्कालीन घटनाओं और आर्थिक खतरों से लोगों और व्यापारों को सुरक्षित रखने में मदद करता है।

How Health insurance is importance

स्वास्थ्य बीमा: भारत में बढ़ता हुआ महत्व

- आर्थिक सुरक्षा:

- स्वास्थ्य बीमा ने भारतीय नागरिकों को आर्थिक सुरक्षा प्रदान करने में मदद की है। इससे व्यक्तियों को आपत्कालीन चिकित्सा खर्चों से मुक्ति होती है और उन्हें आर्थिक दुश्मनता से बचाव मिलता है।

- चिकित्सा सेवा उपलब्धता:

- स्वास्थ्य बीमा ने लोगों को उच्च गुणवत्ता वाली चिकित्सा सेवाओं का उपयोग करने की स्वतंत्रता प्रदान की है। इसके कारण लोग जल्दी चिकित्सा सुविधाओं तक पहुंच सकते हैं।

- बचत की अवसर:

- स्वास्थ्य बीमा योजनाएं लोगों को नियमित चिकित्सा जांच, पूर्व रोग स्थिति, और स्वस्थ जीवनशैली के प्रोत्साहन के लिए प्रेरित करती हैं, जिससे उनका स्वास्थ्य बेहतर रह सकता है।

- आर्थिक समर्थन:

- चिकित्सा आपत्काल में, स्वास्थ्य बीमा व्यक्तियों को आर्थिक सहारा प्रदान कर सकता है। इससे उन्हें चिकित्सा खर्चों से नुकसान होने पर भी आर्थिक सहारा मिलता है।

- परिवार का सुरक्षा:

- स्वास्थ्य बीमा योजनाएं परिवार को भी सुरक्षित रखती हैं। इससे परिवार के सभी सदस्यों को आपत्कालीन चिकित्सा सुविधा का लाभ मिलता है और उन्हें आर्थिक बोझ से मुक्ति मिलती है।

- बीमा योजनाओं की विविधता:

- भारत में विभिन्न बीमा योजनाओं की विविधता ने लोगों को उनकी आवश्यकताओं और बजट के अनुसार उपयुक्त योजना चयन करने में मदद की है।

- प्रदेशों में स्वास्थ्य सेवाओं की पहुंच:

- स्वास्थ्य बीमा ने अलग-अलग प्रदेशों में स्वास्थ्य सेवाओं की पहुंच में सुधार किया है, जिससे ग्रामीण क्षेत्रों में भी लोग चिकित्सा सुविधाओं का उपयोग कर सकते हैं।

- डिजिटल प्लेटफॉर्म्स का उपयोग:

- डिजिटल प्लेटफॉर्म्स के माध्यम से स्वास्थ्य बीमा योजनाओं का प्रबंधन करना और आपके हक की सुनिश्चितता करना आसान हो गया है।

- जनसंख्या के स्वास्थ्य में सुधार:

- स्वास्थ्य बीमा के माध्यम से जनसंख्या के स्वास्थ्य में सुधार हो रहा है, क्योंकि लोग नियमित चिकित्सा सेवाओं का उपयोग कर रहे हैं और रोगों का सही समय पर निदान हो रहा है।

इस प्रकार, स्वास्थ्य बीमा ने भारत में आर्थिक सुरक्षा, उच्च गुणवत्ता वाली चिकित्सा सेवाएं, और जनसंख्या के स्वास्थ्य में सुधार के क्षेत्र में महत्वपूर्ण योगदान दिया है।

Regulatory Framework Control by regulatory bodies (IRDAI - Insurance Regulatory and Development Authority of India) भारतीय बीमा नियामक और विकास प्राधिकृति (IRDAI) का नियंत्रण: Example Insurance E - Pass Book

Like IRDA. you are all get details regarding insurance in our Insurance E – Pass Book.

भारतीय बीमा नियामक और विकास प्राधिकृति (IRDAI) भारत में बीमा क्षेत्र की निगरानी और विकास की जिम्मेदारी संभालती है। यह सरकार द्वारा निर्धारित किए गए नियमों और विधियों के अनुसार काम करती है और निम्नलिखित क्षेत्रों में निगरानी और निरीक्षण का कार्य करती है:

- बीमा कंपनियों की पंजीकरण और परिचय:

- IRDAI नई बीमा कंपनियों को पंजीकृत करने और परिचय प्रदान करने के लिए उनके नियमों और विधियों का निगरानी रखती है।

- बीमा योजनाओं की मूल्यनिर्धारण:

- IRDAI विभिन्न बीमा योजनाओं के मूल्यनिर्धारण की निगरानी करती है ताकि ये उपयुक्त और न्यायसंगत हों।

- ग्राहक सुरक्षा और अधिकार:

- IRDAI ग्राहकों के हित में विभिन्न प्रकार के बीमा योजनाओं के लिए निगरानी रखती है और उनके अधिकारों की सुरक्षा करती है।

- बीमा कंपनियों की वित्तीय स्थिति:

- नियामक आर्थिक दृष्टि से बीमा कंपनियों की स्थिति का निरीक्षण करती है और उनकी वित्तीय स्थिति की निगरानी रखती है।

- वित्तीय निगरानी और साहित्य:

- IRDAI विभिन्न बीमा कंपनियों की वित्तीय स्थिति और साहित्य की निगरानी करती है ताकि उन्हें सही दिशा में बढ़ने का अवसर मिले।

- बीमा आवश्यकताओं का निर्धारण:

- नियामक बीमा आवश्यकताओं का निर्धारण करती है और विभिन्न सेगमेंट्स में बीमा योजनाओं की आवश्यकता को समझने में मदद करती है।

- बीमा आधारित तकनीकी और डिजिटल नवाचार:

- IRDAI नवाचारी तकनीकी और डिजिटल प्रवृत्तियों का परिचय करती है और उन्हें बीमा क्षेत्र में लागू करने के लिए प्रोत्साहित करती है।

- बीमा उत्पादों की गुणवत्ता की निगरानी:

- नियामक बीमा उत्पादों की गुणवत्ता की निगरानी रखती है और उन्हें समीक्षित करती है ताकि उपभोक्ताओं को उच्च गुणवत्ता वाले बीमा योजनाओं का लाभ मिले।

IRDAI का मुख्य उद्देश्य बीमा क्षेत्र को सुरक्षित, पारदर्शी, और उत्तरदाता बनाए रखना है, ताकि भारतीय नागरिकों को विभिन्न जीवन स्थितियों में सुरक्षा और सहारा मिल सके।

Current Scenario बाजार के प्रवृत्तियाँ और सांख्यिकी details to get from Insurance E - Pass Book

- वित्तीय बाजार की स्थिति:

- वित्तीय बाजार की स्थिति में वृद्धि हो रही है, जिसका परिचायक मौद्रिक स्वास्थ्य, सुरक्षा, और निवेश क्षेत्रों में बढ़ रहा है।

- बीमा सेक्टर में वृद्धि:

- बीमा सेक्टर में बढ़ती हुई जनसंख्या, बढ़ती जागरूकता, और आधुनिक जीवनशैली के कारण बढ़ती हुई जरूरतों के कारण बीमा सेक्टर में वृद्धि हो रही है।

- स्वास्थ्य बीमा का उच्च लाभांश:

- स्वास्थ्य बीमा सेगमेंट में उच्च लाभांश है, जिसमें लोग अपने स्वास्थ्य को सुरक्षित रखने के लिए अधिक बीमा योजनाओं की तलाश कर रहे हैं।

- डिजिटल बीमा का उभरना:

- डिजिटल बीमा के क्षेत्र में वृद्धि हो रही है, जिसमें बीमा योजनाओं को ऑनलाइन प्रदान करने की तकनीकी और इंफ्रास्ट्रक्चर की मजबूती शामिल है।

- माइक्रो इंश्योरेंस का प्रसार:

- माइक्रो इंश्योरेंस सेगमेंट में बढ़ती जागरूकता के कारण लोग अपनी छोटी-मोटी आवश्यकताओं के लिए बीमा योजनाओं की खोज कर रहे हैं।

- वित्तीय निवेश के तरीकों में बदलाव:

- लोग विभिन्न वित्तीय निवेश के तरीकों में बदलाव का महसूस कर रहे हैं, जिसमें बीमा एक महत्वपूर्ण हिस्सा है।

- बीमा तकनीकी उन्नति:

- बीमा क्षेत्र में तकनीकी उन्नति के साथ, तेजी से बढ़ते डिजिटल सेवाओं ने लोगों को बीमा योजनाओं की आसानी से खोजने और खरीदने का मौका दिया है।

- आपूर्ति और मांग के बीच संतुलन:

- आपूर्ति और मांग के बीच संतुलन बनाए रखने के लिए बीमा कंपनियां नई और विनम्र योजनाएं प्रदान कर रही हैं, जो विभिन्न जीवन स्थितियों के लिए समर्थ हैं।

- सांख्यिकीय तथ्यों का उपयोग:

- सांख्यिकीय तथ्यों का उपयोग करके बीमा कंपनियां विभिन्न बाजार प्रवृत्तियों को पहचान रही हैं और लोगों को उपयुक्त योजनाओं की पेशकश कर रही हैं।

- सामाजिक और आर्थिक परिवर्तनों का प्रभाव:

- सामाजिक और आर्थिक परिवर्तनों के परिणामस्वरूप, लोग अपने भविष्य को सुरक्षित करने के लिए बीमा योजनाओं की महत्वपूर्णता को समझ रहे हैं।

इन प्रवृत्तियों और सांख्यिकियों का ध्यान रखकर बीमा कंपनियां अपनी योजनाओं को समीक्षित कर रही हैं और लोगों को विभिन्न आवश्यकताओं के अनुसार सही बीमा सुरक्षा प्रदान कर रही हैं।

Key players in the Indian insurance industry भारतीय बीमा उद्योग के प्रमुख खिलाड़ी: Insurance E - Pass Book is the right Tools

- Life Insurance Corporation of India (LIC): No 1, Insurance Company in India on all segments, Like Premium, No of Policies and Claims paid.

- भारतीय जीवन बीमा निगम (LIC) भारत की सबसे बड़ी और प्रमुख जीवन बीमा कंपनी है। यह सरकारी कंपनी भारत में जीवन बीमा के क्षेत्र में नेतृत्व करती है।

- ICICI Prudential Life Insurance:

- ICICI प्रूडेंशियल लाइफ इंश्योरेंस कंपनी भारतीय बाजार में एक प्रमुख निजी जीवन बीमा कंपनी है, जिसमें बैंकिंग और वित्तीय सेवाओं के क्षेत्र में ICICI और Prudential plc का संयुक्त योगदान है।

- HDFC Life Insurance:

- एचडीएफसी लाइफ इंश्योरेंस भी एक अग्रणी निजी जीवन बीमा कंपनी है जो HDFC ग्रुप का हिस्सा है। यह विभिन्न बीमा उत्पादों की पेशकश करती है और भारतीय बीमा उद्योग में महत्वपूर्ण स्थान रखती है।

- SBI Life Insurance:

- एसबीआई लाइफ इंश्योरेंस एक और अग्रणी जीवन बीमा कंपनी है जो स्टेट बैंक ऑफ इंडिया और बीमा ऑफ कंसोर्टियम का हिस्सा है।

- Bajaj Allianz General Insurance:

- बजाज एलियन्ज जनरल इंश्योरेंस एक प्रमुख सामान्य बीमा कंपनी है जो विभिन्न सेगमेंट्स में बीमा सेवाएं प्रदान करती है।

- New India Assurance Company:

- न्यू इंडिया एश्योरेंस कंपनी भारत सरकार की एक सरकारी सामान्य इंश्योरेंस कंपनी है और यह विभिन्न बीमा उत्पादों की पेशकश करती है।

- United India Insurance Company:

- यूनाइटेड इंडिया इंश्योरेंस कंपनी एक और सरकारी सामान्य इंश्योरेंस कंपनी है जो भारत में विभिन्न क्षेत्रों में बीमा सेवाएं प्रदान करती है।

- Tata AIG General Insurance:

- टाटा एआईजी जनरल इंश्योरेंस भी एक प्रमुख निजी सामान्य इंश्योरेंस कंपनी है जो टाटा ग्रुप और AIG ग्रुप के बीच साझेदारी के रूप में कार्य करती है।

- Oriental Insurance Company:

- ओरिएंटल इंश्योरेंस कंपनी भी एक सरकारी सामान्य इंश्योरेंस कंपनी है जो विभिन्न इंश्योरेंस उत्पादों की पेशकश करती है।

ये थे कुछ प्रमुख खिलाड़ी जो भारतीय बीमा उद्योग में अपनी महत्वपूर्ण भूमिका निभा रहे हैं।

वित्तीय सुरक्षा एक महत्वपूर्ण अवधारणा है जो व्यक्तियों और परिवारों के जीवन को सुरक्षित और स्थिर बनाए रखने के लिए होती है। इसका मुख्य उद्देश्य अनपेक्षित परिस्थितियों, आकस्मिक घटनाओं या वित्तीय कठिनाइयों के सामने लोगों को सुरक्षित रखना है। वित्तीय सुरक्षा का मतलब है एक व्यक्ति या परिवार की आर्थिक स्थिति को मजबूत करना और उन्हें आगामी कठिनाइयों से बचाना।

वित्तीय सुरक्षा की कुछ महत्वपूर्ण पहलुओं:

- बीमा:

- बीमा एक महत्वपूर्ण वित्तीय सुरक्षा का साधन है। जीवन बीमा, स्वास्थ्य बीमा, और सामान्य बीमा जैसी विभिन्न बीमा योजनाएं अज्ञात भविष्यवाणियों और आकस्मिक घटनाओं के खिलाफ सुरक्षा प्रदान करती हैं।

- निवेश:

- वित्तीय सुरक्षा में निवेश एक महत्वपूर्ण कारक है। धन को सही तरीके से निवेश करके व्यक्ति अच्छी वापसी प्राप्त कर सकता है और आने वाले समय की आर्थिक सुरक्षा की गारंटी कर सकता है।

- बजट योजना:

- एक सटीक और विचारशील बजट योजना बनाना व्यक्तियों को उनकी आर्थिक गतिविधियों को प्रबंधित करने में मदद कर सकता है।

- बचत:

- नियमित बचत एक सुरक्षित आर्थिक भविष्य की ओर कदम बढ़ाने में मदद कर सकती है। इससे अनपेक्षित आर्थिक आपत्तियों का सामना करना आसान होता है।

- ऋण योजना:

- सही समय पर लिया गया ऋण व्यक्ति को आर्थिक सुरक्षा में मदद कर सकता है, खासकर बड़े खर्चों के लिए जैसे कि घर खरीदना या शिक्षा के लिए ऋण।

- अपातकालीन भंग:

- एक अच्छी वित्तीय सुरक्षा योजना आपको आपातकालीन परिस्थितियों के सामने खड़ा होने में मदद कर सकती है। इसमें आकस्मिक नुकसानों के खिलाफ सुरक्षा और सहारा शामिल होता है।

- अच्छा कर्ज प्रबंधन:

- अच्छा कर्ज प्रबंधन एक व्यक्ति को आर्थिक सुरक्षा में बनाए रखने में मदद कर सकता है। अत्यधिक कर्ज से बचना और सही समय पर उचित कर्ज लेना महत्वपूर्ण है।

वित्तीय सुरक्षा के उपायों का सही रूप से अनुसरण करना व्यक्तियों को आर्थिक स्थिति में सुरक्षित रखने में मदद कर सकता है और उन्हें आने वाले चुनौतियों के सामने मजबूत बना सकता है।

Role of insurance in ensuring stability and security बीमा की भूमिका सुनिश्चित स्थिरता और सुरक्षा में:

- आर्थिक सुरक्षा:

- बीमा व्यक्तियों और उनके परिवार को आर्थिक सुरक्षा प्रदान करने में मदद करता है। अनपेक्षित हादसों या नुकसान की स्थिति में, बीमा योजनाएं आर्थिक सहारा प्रदान कर सकती हैं और वित्तीय बोझ को कम कर सकती हैं।

- जीवन सुरक्षा:

- जीवन बीमा व्यक्ति की मौत के बाद उनके परिवार को आर्थिक सुरक्षा प्रदान करने का एक माध्यम है। इससे परिवार आर्थिक चुनौतियों का सामना करने में मदद करता है और उन्हें आर्थिक स्थिति को स्थिर रखने का एक संरचित योजना प्रदान करता है।

- स्वास्थ्य सुरक्षा:

- स्वास्थ्य बीमा उपभोक्ताओं को आर्थिक सुरक्षा प्रदान करने में मदद करता है, विशेषकर चिकित्सा खर्चों के संदर्भ में। इससे व्यक्ति अनपेक्षित चिकित्सा खर्चों से बच सकता है और उसकी आर्थिक स्थिति सुरक्षित रह सकती है।

- संपत्ति सुरक्षा:

- वाहन बीमा और गृह बीमा के माध्यम से, बीमा व्यक्तियों की संपत्ति को हादसों और आकस्मिक घटनाओं से बचाने में मदद करता है। यह उन्हें संपत्ति के नुकसान से होने वाली आर्थिक हानि से बचाता है।

- व्यापार सुरक्षा:

- व्यापारी बीमा कंपनियों को अपने व्यापार को विभिन्न जोखिमों और हादसों के खिलाफ सुरक्षित रखने में मदद करता है। इससे उन्हें आर्थिक स्थिति में स्थिरता बनाए रखने का मौका मिलता है।

- पेंशन योजनाएं:

- पेंशन बीमा योजनाएं व्यक्तियों को वृद्धावस्था में आर्थिक सुरक्षा प्रदान करने का एक साधन है। ये योजनाएं व्यक्ति को निर्धारित अवधि तक नियमित पेंशन प्रदान करती हैं, जिससे उनका आर्थिक भविष्य सुरक्षित रहता है।

- उत्पन्न करने में मदद:

- बीमा संबंधित दलों के माध्यम से उत्पन्न करने में मदद कर सकता है, जिससे अर्थव्यवस्था में सुरक्षितता और स्थिरता होती है।

- न्यूनतम आर्थिक प्रतिबंध:

- बीमा योजनाएं व्यक्तियों को न्यूनतम आर्थिक प्रतिबंध में रखने में मदद करती हैं, जिससे उन्हें अनपेक्षित घटनाओं के परिणामस्वरूप होने वाले आर्थिक चोटों का सामना करना पड़ता है।

सारांश में, बीमा विभिन्न आयामों में व्यक्तियों को आर्थिक सुरक्षा और स्थिरता प्रदान करने में मदद करता है। यह उन्हें आने वाली चुनौतियों से बचाने और उनकी आर्थिक स्थिति को मजबूत करने में महत्वपूर्ण भूमिका निभाता है।

Life Insurance Benefits जीवन बीमा के लाभ: Insurance E - Pass Book is the best Tools

- आर्थिक सुरक्षा:

- जीवन बीमा योजनाएं प्राधिकृत यात्रा के दौरान अचानक हादसे या मौत के मामले में परिवार को आर्थिक सुरक्षा प्रदान करती हैं। इससे परिवार को निर्धारित धन राशि मिलती है जिससे वह अपनी आर्थिक जिम्मेदारियों का सामना कर सकता है।

- स्वास्थ्य सुरक्षा:

- कई जीवन बीमा योजनाएं बीमाधीनता और चिकित्सा खर्चों को कवर कर सकती हैं। इससे व्यक्ति को स्वास्थ्य सुरक्षा मिलती है और चिकित्सा उपचार के लिए आर्थिक बोझ को कम करती है।

- प्रोत्साहन और बचत:

- जीवन बीमा योजनाएं बचत का एक माध्यम भी प्रदान कर सकती हैं। कुछ योजनाएं निवेश करने का अवसर प्रदान करती हैं जिससे व्यक्ति अपने भविष्य के लिए आर्थिक इमानदारी बना सकता है।

- ऋण मुक्ति:

- कई जीवन बीमा योजनाएं ऋण मुक्ति प्रदान कर सकती हैं। अगर बीमाधीन व्यक्ति का निधन होता है, तो योजना बाकी ऋण को मुक्त कर सकती है जिससे परिवार को आर्थिक बोझ से बचाया जा सकता है।

- वृद्धावस्था की योजना:

- कुछ जीवन बीमा योजनाएं वृद्धावस्था में सुरक्षा प्रदान कर सकती हैं। ये योजनाएं व्यक्ति को निर्धारित अवधि के लिए नियमित पेंशन प्रदान कर सकती हैं जिससे उसका आर्थिक भविष्य सुरक्षित रहता है।

- विरासत का अधिकार:

- जीवन बीमा योजनाएं व्यक्ति को विरासत का अधिकार देने में मदद कर सकती हैं। इससे बीमाधीन व्यक्ति की आत्मविश्वासपूर्ण भविष्य योजनाएं उनके वारिसों को मिलती हैं।

- विकास की योजनाएं:

- कुछ जीवन बीमा योजनाएं युवा वर्ग को विकास के लिए प्रेरित कर सकती हैं। ये योजनाएं निवेश करने का माध्यम प्रदान करती हैं जिससे व्यक्ति अपने लक्ष्यों की प्राप्ति में सहारा प्राप्त कर सकता है।

- अस्पताल और आपातकालीन सेवाएं:

- कुछ जीवन बीमा योजनाएं आपातकालीन स्थितियों में अस्पताल और चिकित्सा सेवाएं प्रदान कर सकती हैं, जो व्यक्ति को आर्थिक सहारा प्रदान करती हैं।

समाप्त में, जीवन बीमा योजनाएं व्यक्तियों को विभिन्न तरीकों से आर्थिक सुरक्षा प्रदान करती हैं और उन्हें विभिन्न जीवन स्थितियों में सुरक्षित बनाए रखने में मदद करती हैं।

Wealth creation through investment-linked policies निवेश-संबंधित पॉलिसियों के माध्यम से धन सृष्टि:

- निवेश का एक साथी:

- निवेश-संबंधित पॉलिसियां एक सही निवेश का साथी हो सकती हैं जो आपको धन सृष्टि की दिशा में मदद करती हैं। इन पॉलिसियों में आप प्रायोजकीय निवेश विकल्पों का चयन कर सकते हैं जो विभिन्न निर्धारित अवधियों और लाभों के साथ आते हैं।

- समृद्धि की गारंटी:

- ये पॉलिसियां समृद्धि की गारंटी प्रदान कर सकती हैं, जिससे आपका निवेश सुरक्षित और स्थिर रहता है। इनमें निर्धारित अवधियों के दौरान आपको निर्धारित लाभ मिलता है जो एक स्थिर और अनुकूलन निवेश का माहौल प्रदान कर सकता है।

- आर्थिक सुरक्षा:

- ये पॉलिसियां आपको आर्थिक सुरक्षा प्रदान कर सकती हैं, क्योंकि इनमें निवेश की रकम और मृत्यु लाभ शामिल हो सकते हैं। इससे निवेश करने वाले व्यक्ति अचानक के खतरों और आर्थिक चुनौतियों के सामने सुरक्षित रह सकते हैं।

- निवेश विकल्पों का विवेचन:

- इन पॉलिसियों के जरिए, आप विभिन्न निवेश विकल्पों का चयन कर सकते हैं, जैसे कि स्टॉक्स, बॉन्ड्स, और म्यूचुअल फंड्स। यह आपको विभिन्न एसेट क्लासेस में निवेश करने का मौका देता है जिससे आपका निवेश पोर्टफोलियो विविध होता है।

- लाभ की आदान-प्रदान:

- निवेश-संबंधित पॉलिसियां आपको नियमित अंतरालों में लाभ प्रदान कर सकती हैं, जिससे आप अपनी निवेश समयरेखा के दौरान बाधित लाभ प्राप्त कर सकते हैं।

- स्थिरता और सुरक्षा:

- इन पॉलिसियों में आपको नियमित लाभ या समृद्धि की गारंटी होती है, जो आपको अपने निवेश को स्थिर और सुरक्षित बनाए रखने में मदद करती है।

- विरासत योजना:

- निवेश-संबंधित पॉलिसियां विरासत योजना के रूप में भी कार्य कर सकती हैं, जिससे आप अपने वारिसों को धन सृष्टि करने का एक सुरक्षित तरीका प्रदान कर सकते हैं।

- टैक्स लाभ:

- कुछ निवेश-संबंधित पॉलिसियां आपको टैक्स लाभ प्रदान कर सकती हैं, जो आपको निवेश करने के लिए एक आकर्षक विकल्प बना सकता है।

सारांश में, निवेश-संबंधित पॉलिसियां एक सुरक्षित और स्थिर निवेश का माध्यम प्रदान कर सकती हैं जो धन सृष्टि, आर्थिक सुरक्षा, और टैक्स लाभ के साथ आती हैं। इन्हें ध्यानपूर्वक चयन करने के पूर्व, निवेशकों को यह सुनिश्चित करना चाहिए कि वे अच्छी तरह से समझते हैं कि वे कैसे काम करती हैं और उनके लक्ष्यों के साथ मेल खाती हैं।

- चिकित्सा खर्चों की सुरक्षा:

- स्वास्थ्य बीमा योजना से योजनाबद्ध होने वाले व्यक्ति को चिकित्सा सेवाओं के लिए आर्थिक सुरक्षा मिलती है। इससे बीमाधिक्त व्यक्ति बीमा कंपनी के द्वारा कवर किए गए खर्चों को भुगतन करने में सक्षम होता है।

- आपातकालीन चिकित्सा सेवाएं:

- स्वास्थ्य बीमा योजनाएं आपातकालीन स्थितियों के लिए भी सुरक्षा प्रदान कर सकती हैं। ये योजनाएं उन्हें अस्पताल में चिकित्सा सेवाएं प्रदान करने में मदद कर सकती हैं, जो आकस्मिक बीमारियों या घातक चोटों की स्थिति में उपयुक्त हो सकती हैं।

- भविष्य की योजना:

- स्वास्थ्य बीमा योजना व्यक्ति को भविष्य के चिकित्सा खर्चों के लिए योजना बनाने में मदद कर सकती है। इससे व्यक्ति अपने आने वाले चिकित्सा खर्चों के लिए आर्थिक योजना बना सकता है और सुरक्षित रह सकता है।

- निर्धारित और नियमित चेकअप्स:

- कई स्वास्थ्य बीमा योजनाएं नियमित और निर्धारित चेकअप्स को कवर कर सकती हैं, जिससे व्यक्ति अपने स्वास्थ्य को नजरअंदाज नहीं करता है और आधुनिक चिकित्सा स्थिति को सही से निरीक्षित रख सकता है।

- परिवार की सुरक्षा:

- स्वास्थ्य बीमा योजना परिवार को भी सुरक्षा प्रदान कर सकती है। यह परिवार के सभी सदस्यों को एक ही योजना के तहत कवर कर सकती है, जिससे उन्हें आर्थिक सहारा मिलता है।

- टैक्स लाभ:

- कुछ स्वास्थ्य बीमा योजनाएं आपको आयकर की छूट प्रदान कर सकती हैं। इससे व्यक्ति को निवेश करने के लिए एक और आकर्षक मोड़ मिलता है।

- जन आरोग्य योजनाएं:

- सरकार द्वारा प्रदान की जाने वाली जन आरोग्य योजनाएं स्वास्थ्य बीमा की एक प्रकार हो सकती हैं जो आर्थिक रूप से कमजोर वर्ग के लोगों को स्वास्थ्य सुरक्षा प्रदान करती हैं।

समाप्त में, स्वास्थ्य बीमा का महत्व इसलिए है क्योंकि यह व्यक्ति को चिकित्सा सेवाओं के लिए आर्थिक सुरक्षा प्रदान करता है, आपातकालीन स्थितियों में सहारा प्रदान करता है, भविष्य की योजना बनाने में मदद करता है, निर्धारित और नियमित चेकअप्स को कवर करता है, परिवार को सुरक्षित रखता है, टैक्स लाभ प्रदान करता है, और जन आरोग्य योजनाएं आर्थिक रूप से कमजोर वर्ग के लोगों को सहारा प्रदान करती हैं।

Access to quality healthcare without financial strain आर्थिक तनाव के बिना उच्च गुणवत्ता के स्वास्थ्य सेवा तक पहुँच:

- बीमा सुरक्षा:

- एक सुचारू बीमा योजना से व्यक्ति को उच्च गुणवत्ता वाली चिकित्सा सेवाओं तक पहुँचाई जा सकती है बिना किसी आर्थिक तनाव के। इससे व्यक्ति आकस्मिक बीमारियों या चोटों के समय उच्च खर्चों से बच सकता है।

- सरकारी योजनाएं:

- सरकार द्वारा चलाई जाने वाली विभिन्न स्वास्थ्य योजनाएं भी लोगों को आर्थिक तनाव से मुक्त करके उच्च गुणवत्ता वाली चिकित्सा सेवाओं का उपयोग करने में मदद कर सकती हैं।

- सार्वजनिक और निजी अस्पतालों का समर्थन:

- सार्वजनिक और निजी अस्पतालों को समर्थन प्रदान करने से लोगों को अधिक विकल्प मिलते हैं और वे अच्छी चिकित्सा सेवाओं का उपयोग कर सकते हैं बिना आर्थिक स्त्रेस के।

- फ्री और सब्सिडाइज्ड कैम्प्स और चिकित्सा शिविर:

- स्वास्थ्य शिविर और कैम्प्स लोगों को नि:शुल्क या सब्सिडाइज्ड चिकित्सा सेवाओं तक पहुँचने का एक अच्छा माध्यम है। इनमें विभिन्न विशेषज्ञों के साथ स्वास्थ्य जांच और उपचार शामिल हो सकते हैं।

- फार्मेसी और डायग्नॉस्टिक सेंटर्स की सहायता:

- फार्मेसी और डायग्नॉस्टिक सेंटर्स अक्सर लाभकारी योजनाओं के अंतर्गत बाह्यिक दवाएं और जांच सेवाएं प्रदान करते हैं, जिससे लोगों को उच्च गुणवत्ता वाली सेवाएं मिलती हैं।

- फिर से योजनाएं:

- कई बार, विभिन्न स्वास्थ्य योजनाएं लोगों को पुनः योजना बनाने और उच्च गुणवत्ता वाली चिकित्सा सेवाओं का उपयोग करने में मदद कर सकती हैं।

- स्वास्थ्य शिक्षा:

- स्वास्थ्य शिक्षा कार्यक्रमें शामिल होकर लोग अपने स्वास्थ्य का सही ध्यान रखने के लिए सचेत हो सकते हैं, जिससे वे बीमा क्यों महत्वपूर्ण है और कैसे इससे लाभ उठा सकते हैं, इसे समझ सकते हैं।

- तकनीकी उपयोग:

- तकनीक के उपयोग से लोग दूरस्थ स्वास्थ्य सेवाओं तक पहुँच सकते हैं, जिससे वे आर्थिक तनाव के बिना उच्च गुणवत्ता वाली सेवाओं का उपयोग कर सकते हैं।

समाप्त में, आर्थिक तनाव के बिना उच्च गुणवत्ता वाली स्वास्थ्य सेवाओं तक पहुँच व्यक्तियों को बीमा सुरक्षा, सरकारी योजनाएं, स्वास्थ्य शिविर, फार्मेसी, डायग्नॉस्टिक सेंटर्स, फिर से योजनाएं, स्वास्थ्य शिक्षा, और तकनीकी उपयोग के माध्यम से सुनिश्चित किया जा सकता है।

- जीवन बीमा पॉलिसी:

- जीवन बीमा पॉलिसी निवेश और आयकर योजना का एक शानदार साधन हो सकती है। प्रीमियम भुगतान करने पर आपको आयकर में छूट मिल सकती है और पॉलिसी की मौद्रिक राशि आपके परिवार के लिए सुरक्षितीकृत हो सकती है।

- उपयोगकर्ता सहायक बीमा (ULIP):

- यदि आप निवेश और बीमा को संबद्ध करना चाहते हैं, तो ULIP एक विकल्प हो सकता है। इसमें निवेश के साथ-साथ जीवन बीमा भी शामिल है, और प्रीमियम का एक हिस्सा निवेश के लिए जाता है जो आयकर में छूट प्रदान कर सकता है।

- स्वास्थ्य बीमा:

- स्वास्थ्य बीमा पॉलिसी के प्रीमियम पर आयकर में छूट प्रदान की जा सकती है। यह नियमित चेकअप्स और चिकित्सा खर्चों के लिए आर्थिक सुरक्षा प्रदान करती है और आयकर में छूट से एक सजीव बीमा के साथ योजना बना सकती है।

- न्यूनतम प्रीमियम बीमा पॉलिसी (MPPI):

- MPPI एक प्रकार की बीमा है जो न्यूनतम प्रीमियम राशि पर काम करती है और यह आयकर छूट के लिए एक अच्छा विकल्प हो सकती है। इसमें निवेश का एक हिस्सा बीमा के रूप में काम करता है और आयकर योजना को बढ़ावा देने में मदद कर सकता है।

- अपातकालीन बीमा (Critical Illness Insurance):

- ऐसी बीमा जिसमें व्यक्ति को किसी गंभीर बीमारी की स्थिति में आर्थिक सहारा प्रदान किया जाता है, प्रीमियम पर आयकर में छूट की जा सकती है। इससे व्यक्ति को बीमारी के खर्चों के लिए तैयारी में आर्थिक सहारा मिल सकता है।

- न्यूनतम प्रीमियम बीमा पॉलिसी (MPPI):

- MPPI एक प्रकार की बीमा है जो न्यूनतम प्रीमियम राशि पर काम करती है और यह आयकर छूट के लिए एक अच्छा विकल्प हो सकती है। इसमें निवेश का एक हिस्सा बीमा के रूप में काम करता है और आयकर योजना को बढ़ावा देने में मदद कर सकता है।

- विभिन्न बीमा योजनाएं:

- कुछ बीमा योजनाएं आयकर योजना के तहत आती हैं, जो आपको एक प्रीमियम पर आयकर में छूट प्रदान कर सकती हैं, जैसे कि पेंशन बीमा योजना (एनपीएस), किसान बीमा योजना, और अन्य।

सारांश में, बीमा का उपयोग आयकर योजना के लिए विभिन्न प्रकार की बीमा पॉलिसियों के माध्यम से किया जा सकता है। ये पॉलिसियां निवेश के साथ-साथ आयकर में छूट प्रदान करके व्यक्तियों को आर्थिक सुरक्षा प्रदान कर सकती हैं।

Assessing Insurance Needs Factors influencing the choice of insurance बीमा का कैसे उपयोग किया जा सकता है आयकर योजना के लिए:

- You are all to get valuable knowledge, strategies and tools from our Insurance E – Pass Book, so read step by step:-

- जीवन बीमा पॉलिसी:

- जीवन बीमा पॉलिसी निवेश और आयकर योजना का एक शानदार साधन हो सकती है। प्रीमियम भुगतान करने पर आपको आयकर में छूट मिल सकती है और पॉलिसी की मौद्रिक राशि आपके परिवार के लिए सुरक्षितीकृत हो सकती है।

- उपयोगकर्ता सहायक बीमा (ULIP):

- यदि आप निवेश और बीमा को संबद्ध करना चाहते हैं, तो ULIP एक विकल्प हो सकता है। इसमें निवेश के साथ-साथ जीवन बीमा भी शामिल है, और प्रीमियम का एक हिस्सा निवेश के लिए जाता है जो आयकर में छूट प्रदान कर सकता है।

- स्वास्थ्य बीमा:

- स्वास्थ्य बीमा पॉलिसी के प्रीमियम पर आयकर में छूट प्रदान की जा सकती है। यह नियमित चेकअप्स और चिकित्सा खर्चों के लिए आर्थिक सुरक्षा प्रदान करती है और आयकर में छूट से एक सजीव बीमा के साथ योजना बना सकती है।

- न्यूनतम प्रीमियम बीमा पॉलिसी (MPPI):

- MPPI एक प्रकार की बीमा है जो न्यूनतम प्रीमियम राशि पर काम करती है और यह आयकर छूट के लिए एक अच्छा विकल्प हो सकती है। इसमें निवेश का एक हिस्सा बीमा के रूप में काम करता है और आयकर योजना को बढ़ावा देने में मदद कर सकता है।

- अपातकालीन बीमा (Critical Illness Insurance):

- ऐसी बीमा जिसमें व्यक्ति को किसी गंभीर बीमारी की स्थिति में आर्थिक सहारा प्रदान किया जाता है, प्रीमियम पर आयकर में छूट की जा सकती है। इससे व्यक्ति को बीमारी के खर्चों के लिए तैयारी में आर्थिक सहारा मिल सकता है।

- न्यूनतम प्रीमियम बीमा पॉलिसी (MPPI):

- MPPI एक प्रकार की बीमा है जो न्यूनतम प्रीमियम राशि पर काम करती है और यह आयकर छूट के लिए एक अच्छा विकल्प हो सकती है। इसमें निवेश का एक हिस्सा बीमा के रूप में काम करता है और आयकर योजना को बढ़ावा देने में मदद कर सकता है।

- विभिन्न बीमा योजनाएं:

- कुछ बीमा योजनाएं आयकर योजना के तहत आती हैं, जो आपको एक प्रीमियम पर आयकर में छूट प्रदान कर सकती हैं, जैसे कि पेंशन बीमा योजना (एनपीएस), किसान बीमा योजना, और अन्य।

सारांश में, बीमा का उपयोग आयकर योजना के लिए विभिन्न प्रकार की बीमा पॉलिसियों के माध्यम से किया जा सकता है। ये पॉलिसियां निवेश के साथ-साथ आयकर में छूट प्रदान करके व्यक्तियों को आर्थिक सुरक्षा प्रदान कर सकती हैं।

Factors influencing the choice of insurance बीमा के चयन पर प्रभाव डालने वाले कारक:

- आवश्यकताएँ और लक्ष्य:

- बीमा का चयन आपकी आवश्यकताओं और लक्ष्यों पर निर्भर करता है। यदि आपकी आवश्यकता है जीवन सुरक्षा की, तो जीवन बीमा को चुना जा सकता है, जबकि स्वास्थ्य सुरक्षा की आवश्यकता हो तो स्वास्थ्य बीमा।

- आर्थिक स्थिति:

- व्यक्ति की आर्थिक स्थिति भी बीमा के चयन को प्रभावित कर सकती है। प्रीमियम भुगतान करने की क्षमता और बीमा पॉलिसी की राशि को लेकर योजना बनाने में आर्थिक स्थिति को मध्यस्थ बनाना महत्वपूर्ण है।

- आयु और स्वास्थ्य स्तर:

- व्यक्ति की आयु और स्वास्थ्य स्तर भी बीमा के चयन को प्रभावित करता है। जीवन बीमा के लिए युवा और स्वस्थ व्यक्ति को कम प्रीमियम मिल सकता है, जबकि उच्च आयु और स्वास्थ्य स्तर वाले व्यक्ति को ज्यादा प्रीमियम भुगतान करना पड़ सकता है।

- बीमा पॉलिसी के प्रकार:

- विभिन्न प्रकार की बीमा पॉलिसियां हैं, जैसे कि जीवन बीमा, स्वास्थ्य बीमा, और सामान्य बीमा। व्यक्ति को अपनी आवश्यकताओं और लक्ष्यों के आधार पर बीमा पॉलिसी का चयन करना चाहिए।

- बीमा कंपनी का चयन:

- बीमा कंपनी का चयन भी महत्वपूर्ण है। एक प्रमुख और विश्वसनीय बीमा कंपनी से संबंधित होना आपको विश्वासपूर्ण बीमा सेवाएं प्रदान कर सकता है।

- बीमा पॉलिसी की शर्तें और नियम:

- बीमा पॉलिसी की शर्तों और नियमों को समझना अत्यंत महत्वपूर्ण है। क्या सब कुछ पॉलिसी कवर करती है, और क्या नहीं, यह जानना बहुत महत्वपूर्ण है।

- संपत्ति और योजना की राशि:

- बीमा की संपत्ति और योजना की राशि का चयन व्यक्ति की आर्थिक योजना और लक्ष्यों के आधार पर होना चाहिए। योजना की राशि को बढ़ाने से आपको अधिक आर्थिक सुरक्षा मिलती है, लेकिन प्रीमियम भी बढ़ता है।

- निवेश के संबंध में उद्देश्य:

- यदि आप बीमा को निवेश का एक साधन के रूप में भी देख रहे हैं, तो निवेश के संबंध में उद्देश्य को ध्यान में रखना महत्वपूर्ण है। ULIP जैसी योजनाएं बीमा और निवेश को संबद्ध कर सकती हैं।

- प्रीमियम की तुलना:

- व्यक्ति को विभिन्न बीमा कंपनियों की प्रीमियम की तुलना करनी चाहिए और जो बीमा पॉलिसी उनकी आवश्यकताओं को सबसे अच्छी तरह से पूरा करती है, उसे चुनना चाहिए।

- पॉलिसी की अवधि:

- बीमा पॉलिसी की अवधि भी एक महत्वपूर्ण कारक है। कुछ योजनाएं शॉर्ट टर्म होती हैं, जबकि कुछ लॉन्ग टर्म होती हैं। अपनी आवश्यकताओं और लक्ष्यों के आधार पर एक उपयुक्त अवधि का चयन करना महत्वपूर्ण है।

समाप्त में, बीमा का चयन व्यक्ति की आवश्यकताओं, आर्थिक स्थिति, आयु, और स्वास्थ्य स्तर के आधार पर किया जाता है। यह एक धाराप्रवाह और सुरक्षित भविष्य की ओर कदम बढ़ाने में मदद कर सकता है।

- व्यक्तिगत सुरक्षा:

- व्यक्तिगत और परिवारिक आवश्यकताएं समझना आत्म और परिवार की सुरक्षा की नींव है। इससे उचित बीमा योजनाएं चयन करने में मदद होती हैं जो आपको आपकी विशेष आवश्यकताओं को पूरा करने में मदद करें।

- आर्थिक योजना बनाना:

- व्यक्तिगत और परिवारिक आवश्यकताओं को समझना आपको एक ठोस आर्थिक योजना बनाने में मदद करता है। इससे आप अपने लक्ष्यों की पूर्ति के लिए उचित धन को सुनिश्चित कर सकते हैं।

- बीमा की चयन करना:

- विभिन्न बीमा योजनाएं विभिन्न आवश्यकताओं को पूरा करने के लिए उपलब्ध हैं। व्यक्तिगत और परिवारिक आवश्यकताओं को समझ कर आप उचित बीमा योजनाओं को चुन सकते हैं जो आपकी सुरक्षा और वित्तीय स्थिति को समर्थन करेंगी।

- परिवारिक सुरक्षा:

- परिवार की सुरक्षा एक प्राथमिकता है। आपकी बीमा योजनाएं परिवार को आर्थिक संरक्षण प्रदान कर सकती हैं और उन्हें अनुकूल आर्थिक परिस्थितियों से सुरक्षित रख सकती हैं।

- बच्चों की शिक्षा:

- व्यक्तिगत और परिवारिक आवश्यकताएं समझना आपको अपने बच्चों की उच्च शिक्षा के लिए आर्थिक योजना बनाने में मदद कर सकता है। इससे आप उनके भविष्य के लिए धन को सुरक्षित कर सकते हैं।

- स्वास्थ्य सुरक्षा:

- व्यक्तिगत और परिवारिक स्वास्थ्य आवश्यकताएं समझना आपको उचित स्वास्थ्य बीमा की योजना बनाने में मदद करता है। यह आपको आकस्मिक चिकित्सा खर्चों से सुरक्षित रख सकता है।

- निवेश की योजना:

- आपके वित्तीय लक्ष्यों को पूरा करने के लिए उचित निवेश की योजना बनाने में व्यक्तिगत और परिवारिक आवश्यकताएं समझना महत्वपूर्ण है। इससे आप अपने परिवार का भविष्य सुनिश्चित कर सकते हैं।

- रिटायरमेंट प्लानिंग:

- अपने रिटायरमेंट के लिए आर्थिक योजना बनाना अत्यंत महत्वपूर्ण है। आपको व्यक्तिगत और परिवारिक आवश्यकताओं को समझकर रिटायरमेंट के लिए सही धन की व्यवस्था करनी चाहिए।

समाप्त में, व्यक्तिगत और परिवारिक आवश्यकताएं समझना आपको व्यक्तिगत वित्तीय योजना बनाने में मदद करता है जिससे आप और आपका परिवार सुरक्षित रह सकता हैं और आने वाले समय में आत्मनिर्भरता बना सकते हैं।

- आवश्यकताओं का मूल्यांकन:

- पहले से स्पष्ट करें कि आपकी आवश्यकताएं क्या हैं। जीवन बीमा, स्वास्थ्य बीमा, और सामान्य बीमा में अंतर है। आपकी आवश्यकताओं के आधार पर सही पॉलिसी का चयन करें।

- प्रीमियम की तुलना:

- विभिन्न बीमा कंपनियों की प्रीमियम की तुलना करें। सबसे अच्छा मूल्य मिलने वाली योजना का चयन करें, जो आपकी आर्थिक स्थिति के अनुसार हो।

- बीमा कंपनी की जाँच करें:

- बीमा कंपनी की जीवनशैली, इतिहास, और संभावित अधिग्रहण की जाँच करें। एक विश्वसनीय और स्थायी कंपनी चुनने से आपकी योजना सुरक्षित रहेगी।

- नियम और शर्तें समझें:

- बीमा पॉलिसी की शर्तों और नियमों को समझें। क्या पॉलिसी कवर करती है और क्या नहीं, यह सुनिश्चित करने में मदद करेगा कि आपकी आवश्यकताएं पूर्ण हो रही हैं।

- प्रमुख आपत्तियों का मूल्यांकन:

- आपकी जीवन में कौन-कौन सी प्रमुख आपत्तियाँ हो सकती हैं, उसका मूल्यांकन करें। जीवन बीमा में अधिक संरक्षण, स्वास्थ्य बीमा में चिकित्सा खर्चों का अच्छा संरक्षण उपलब्ध होना चाहिए।

- निवेश के संबंध में विचार करें:

- निवेश करने के इरादे से बीमा का चयन कर रहे हैं तो एक ऐसी योजना चुनें जो आपको अच्छा निवेश रिटर्न प्रदान करती है, जैसे कि ULIP।

- प्री-एक्सिस्टिंग मेडिकल कंडीशन्स की जाँच:

- स्वास्थ्य बीमा की योजना लेने से पहले प्री-एक्सिस्टिंग मेडिकल कंडीशन्स की जाँच करवाएं। कुछ बीमा पॉलिसियां अगर पहले से मौजूद समस्याओं को कवर नहीं करती हैं।

- प्रीमियम का भुगतान करने की क्षमता:

- प्रीमियम की नियमित भुगतान की क्षमता को ध्यान में रखें। अगर आप प्रीमियम नहीं भर सकते हैं तो पॉलिसी समाप्त हो सकती है और आपका संरक्षण समाप्त हो सकता है।

- पॉलिसी की अवधि का चयन:

- पॉलिसी की अवधि का ध्यानपूर्वक चयन करें। कुछ योजनाएं शॉर्ट टर्म होती हैं, जबकि कुछ लॉन्ग टर्म होती हैं। आपकी आवश्यकताओं और योजना की विशेषताओं के आधार पर अवधि का चयन करें।

- बीमा सलाहकार से परामर्श:

- बीमा सलाहकार से मिलकर सुरक्षित और उचित पॉलिसी का चयन करने में मदद लें। वे आपकी आवश्यकताओं को समझकर आपके लिए सबसे उपयुक्त योजना की सुझाव दे सकते हैं।

समाप्त में, एक सही बीमा पॉलिसी चयन करने से पहले अपनी आवश्यकताओं और योजना की शर्तों को समझें, ताकि आपका भविष्य सुरक्षित रहे और आप अपने लक्ष्यों की प्राप्ति में सफल हो सकें।

सही पॉलिसी चुनना:

- आवश्यकताओं का मूल्यांकन:

- पहले से स्पष्ट करें कि आपकी आवश्यकताएं क्या हैं। जीवन बीमा, स्वास्थ्य बीमा, और सामान्य बीमा में अंतर है। आपकी आवश्यकताओं के आधार पर सही पॉलिसी का चयन करें।

- प्रीमियम की तुलना:

- विभिन्न बीमा कंपनियों की प्रीमियम की तुलना करें। सबसे अच्छा मूल्य मिलने वाली योजना का चयन करें, जो आपकी आर्थिक स्थिति के अनुसार हो।

- बीमा कंपनी की जाँच करें:

- बीमा कंपनी की जीवनशैली, इतिहास, और संभावित अधिग्रहण की जाँच करें। एक विश्वसनीय और स्थायी कंपनी चुनने से आपकी योजना सुरक्षित रहेगी।

- नियम और शर्तें समझें:

- बीमा पॉलिसी की शर्तों और नियमों को समझें। क्या पॉलिसी कवर करती है और क्या नहीं, यह सुनिश्चित करने में मदद करेगा कि आपकी आवश्यकताएं पूर्ण हो रही हैं।

- प्रमुख आपत्तियों का मूल्यांकन:

- आपकी जीवन में कौन-कौन सी प्रमुख आपत्तियाँ हो सकती हैं, उसका मूल्यांकन करें। जीवन बीमा में अधिक संरक्षण, स्वास्थ्य बीमा में चिकित्सा खर्चों का अच्छा संरक्षण उपलब्ध होना चाहिए।

- निवेश के संबंध में विचार करें:

- निवेश करने के इरादे से बीमा का चयन कर रहे हैं तो एक ऐसी योजना चुनें जो आपको अच्छा निवेश रिटर्न प्रदान करती है, जैसे कि ULIP।

- प्री-एक्सिस्टिंग मेडिकल कंडीशन्स की जाँच:

- स्वास्थ्य बीमा की योजना लेने से पहले प्री-एक्सिस्टिंग मेडिकल कंडीशन्स की जाँच करवाएं। कुछ बीमा पॉलिसियां अगर पहले से मौजूद समस्याओं को कवर नहीं करती हैं।

- प्रीमियम का भुगतान करने की क्षमता:

- प्रीमियम की नियमित भुगतान की क्षमता को ध्यान में रखें। अगर आप प्रीमियम नहीं भर सकते हैं तो पॉलिसी समाप्त हो सकती है और आपका संरक्षण समाप्त हो सकता है।

- पॉलिसी की अवधि का चयन:

- पॉलिसी की अवधि का ध्यानपूर्वक चयन करें। कुछ योजनाएं शॉर्ट टर्म होती हैं, जबकि कुछ लॉन्ग टर्म होती हैं। आपकी आवश्यकताओं और योजना की विशेषताओं के आधार पर अवधि का चयन करें।

- बीमा सलाहकार से परामर्श:

- बीमा सलाहकार से मिलकर सुरक्षित और उचित पॉलिसी का चयन करने में मदद लें। वे आपकी आवश्यकताओं को समझकर आपके लिए सबसे उपयुक्त योजना की सुझाव दे सकते हैं।

समाप्त में, एक सही बीमा पॉलिसी चयन करने से पहले अपनी आवश्यकताओं और योजना की शर्तों को समझें, ताकि आपका भविष्य सुरक्षित रहे और आप अपने लक्ष्यों की प्राप्ति में सफल हो सकें।

Factors to consider: premium, coverage, and exclusions एक बीमा योजना का चयन करते समय, आपको कई प्रमुख कारकों को ध्यान में रखना महत्वपूर्ण है। ये कारक हैं: प्रीमियम, कवरेज और असमावेशन।

- प्रीमियम (Premium): प्रीमियम वह राशि है जो आप अपनी बीमा पॉलिसी के लिए प्रतिमाह या प्रतिवर्ष भुगतान करते हैं। यह राशि आपकी बीमा कवरेज की मात्रा पर निर्भर करती है और विभिन्न बीमा कंपनियों द्वारा निर्धारित की जाती है। प्रीमियम की जमा में सबसे कम राशि चुनने से भी यह ध्यान देना महत्वपूर्ण है क्योंकि यह आपके बजट को प्रभावित कर सकता है।

- कवरेज (Coverage): इसका मतलब है कि बीमा पॉलिसी आपको किस प्रकार की सुरक्षा प्रदान करेगी। इसमें आपके चयन की गई बीमा योजना के अनुसार आपको विभिन्न प्रकार की कवरेज मिलेगी, जैसे कि जीवन बीमा, स्वास्थ्य बीमा, गाड़ी बीमा, आदि। आपको अपनी आवश्यकताओं और आरामदायकता के हिसाब से उचित कवरेज चुनना चाहिए।

- असमावेशन (Exclusions): बीमा पॉलिसी के तहत कुछ ऐसे स्थितियाँ और अवस्थाएं हो सकती हैं जिनमें बीमा कंपनी आपको कवर नहीं करेगी। इसे असमावेशन कहा जाता है और यह बीमा कंपनी द्वारा निर्धारित किया जाता है। इसलिए, यदि आपकी बीमा योजना में कोई असमावेशन है, तो आपको इसे ध्यानपूर्वक पढ़ना और समझना चाहिए ताकि आप बीमा कवरेज की सीमा को समझ सकें।

इन तीनों प्रमुख कारकों को ध्यान में रखकर आप एक सही बीमा योजना का चयन कर सकते हैं जो आपकी आर्थिक स्थिति को सुरक्षित रखेगी और आपको चिंता मुक्त बनाए रखेगी।

About us